연말정산 꿀팁 연금저축 활용하기(2023년)

직장인들은 매년 연말정산에 얼마나 정성을 들이느냐에 따라서 그다음 해 2월 월급날 들어오는 돈의 액수가 달라지게 됩니다.

이렇듯 직장인들에게 연말정산은 '13월의 월급'이라고 불릴 만큼 중요한 것이라 하겠습니다.

그중 직장인들이 연말정신 시 한 가지 확실하게 챙겨할 것이 있습니다.

★세액공제한도까지 연금계좌를 채우기★

바로 세액공제한도까지 연금계좌를 채우는 것입니다.

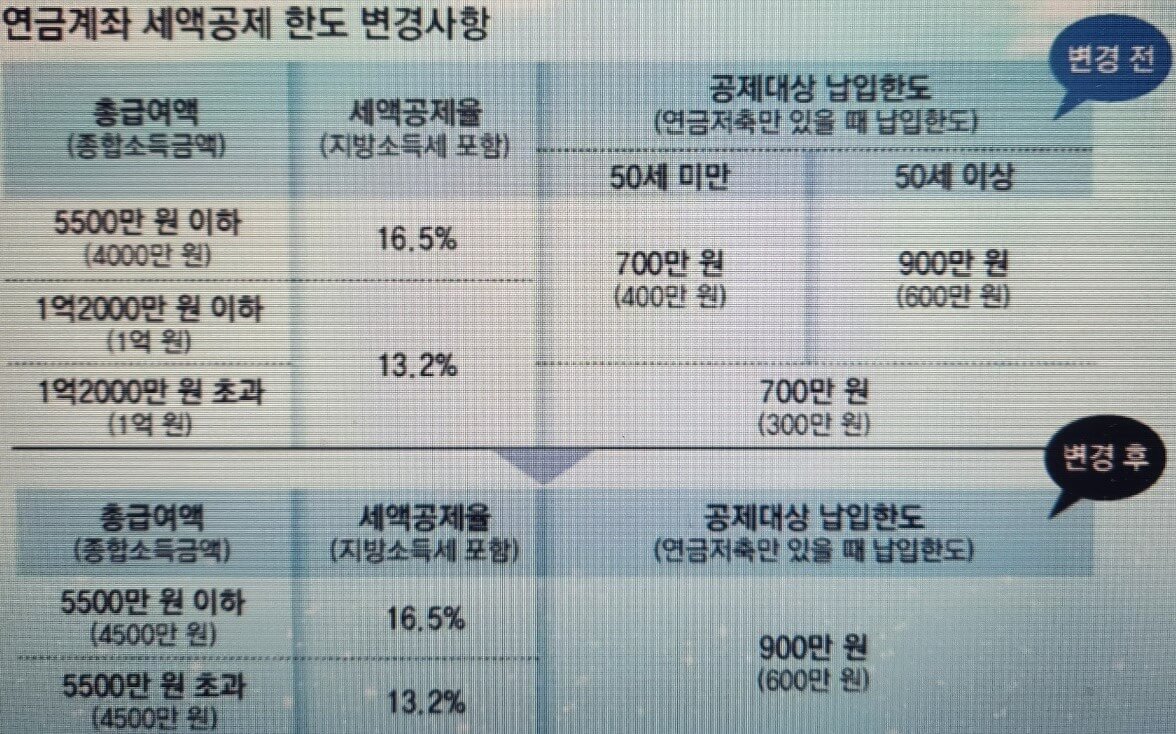

2023년부터는 연금계좌 세액공제 한도가 기존 연 700만 원에서 900만 원으로 늘어난 만큼 입금목표를 연금저축펀드 600만 원, IRP 300만 원 이런 식으로 잘 분배해서 입금해야겠습니다.

총 급여액 1억 2000만 원 이하인 경우 2022년까지만 해도 700만 원의 13.2%인 924,000원 세액공제를 받았는데 올해는 한도가 200만 원 늘어나면서 1,188,000원까지 받게 됩니다.

작년과 세금계산 기준이 동일하다면 200만 원 추가입금으로 연말정산 환급을 264,000원 더 받게 되는 것입니다.

참고로 중개형 ISA 만기자금을 연금계좌로 이전하면 세액공제를 또 받을 수 있습니다.

물론 연말정산 환급에 영향을 주는 변수들은 연금계좌만 있는 것은 아닙니다.

기본적인 근로소득공제를 시작으로 아파트 대출 원리금 상환금액, 현금이나 신용카드 소비, 기부금 등 세금을 깎아주는 변수들은 많습니다.

하지만 소비나 대출, 기부금 등은 사람마다 재무상황이 달라서 무작정 이렇게 하라고 하기 애매한 부분이기도 하고 무엇보다 어차피 나갈 돈이라 크게 신경 쓸 필요도 없기 때문입니다.

소득공제로 과세표준을 낮추는데 많은 도움이 되는 주택담보 원리금 상환만 해도 공제 대상이라면 알아서 계좌에서 돈이 빠져나가고 홈택스 홈페이지에 자동으로 그 내용이 확인되며 소비내역 역시 마찬가지입니다.

https://www.hometax.go.kr/websquare/websquare.html?w2xPath=/ui/pp/index_pp.xml

국세청 홈택스

www.hometax.go.kr

이런 관점으로 하나씩 변수를 줄이다 보면 결국 나의 노력과 관심으로 극복가능한 것은 '연금계좌 입금'입니다.

이것은 누구나 할 수 있고 연말정산뿐만 아니라 노후도 대비할 수 있는 일석이조의 효과를 볼 수 있기 때문에 누군가 연말정산 꿀팁을 물어보면 항상 연금계좌 입금을 추천합니다.

다만 이 이야기를 하면 항상 나오는 2가지 반박 의견이 있는데 아래와 같습니다.

'연금계좌에 입금한다고 해서 무조건 연말정산에서 환급받는 것은 아니다'

'연금계좌는 만 55세 이전에 중도인출하면 연말정산으로 받았던 돈보다 내야 할 세금이 더 많기 때문에 손해다'

그러다 보니 결혼이나 내 집 마련 등 앞으로 큰돈 쓸 일 많은 20~30대는 연금저축펀드를 넣을 필요가 없다는 이야기를 자주 듣게 됩니다.

물론 어떤 부분에서는 맞는 말입니다.

세액공제는 단어 뜻 그대로 이미 냈거나 내야 할 세금을 덜어주는 개념인데 만약 세금이 1도 없다면 당연히 연금계좌에 입금해도 세액공제 혜택을 받을 수 없습니다.

다만 연말정산하는 직장인이라면 이 걱정을 크게 할 필요가 없습니다.

연봉이 아닌 과세표준 2,000만 원 기준 종합소득세는 약 174만 원입니다.

그리고 연금계좌에 900만 원 전부를 채우면 세액공제율 16.5% 기준 149만 원 혜택을 받게 됩니다.

때문에 연금계좌를 통한 세액공제가 전액 가능합니다.

물론 과세표준이 이보다 낮거나 다른 세금혜택을 추가로 받아 결정세액이 더 줄어든다면 연금계좌 세액공제 혜택을 100% 다 못 받을 수도 있는 만큼 홈택스나 회사 시스템을 통해서 작년 결정세액을 미리 확인할 필요는 있습니다.

이때 만약 연금계좌에 입금을 다 했는데 결정세액이 세액공제보다 적어도 당황할 필요는 없습니다.

연말정산 신고할 때 필요한 만큼만 입력하고 나머지 세액공제는 내년으로 넘길 수 있기 때문입니다.

검색창에 '연금저축 이월신청'이라고 검색하면 자세한 방법을 확인할 수 있으니 관심 있는 분들은 참고하면 됩니다.

그리고 세액공제 안 받으면 중도인출 페널티도 없습니다.

또한 연금계좌 중도인출 시 원금손실 부분도 사실이 아닙니다.

간단한 계산만으로도 확인할 수 있습니다.

연초마다 600만 원씩 연금게좌 입금하고 연평균 수익률 5%라고 가정하면 투자 1년 차 계좌 총자산은 원금 600만 원에 수익 30만 원인 630만 원이 됩니다.

그리고 600만 원의 16.5%인 99만 원은 세액공제되어 연말정산 시 월급계좌로 들어옵니다.

투자 2년 차에는 1년 차 누적원금 630만 원과 추가로 투입한 600만 원의 5% 수익인 62만 원이 불어난 덕분에 계좌 총자산은 1292만 원이 됩니다.

이때도 당연히 연말정산으로 99만 원을 또 돌려받습니다.

이런 식으로 대략 7년간 연도별 계좌 총 자산과 여기서 중도인출 할 경우 기타 소득세 16.5%를 제외한 세후 자산을 비교해 보면 우려했던 원금손실은 발생하지 않습니다.

세액공제율이 13.2%여도 마찬가지입니다.

그렇기 때문에 연금계좌를 적극적으로 활용하는 것은 연말정산 세액공제도 받고 풍족한 노후를 위한 투자연습과 마인드를 키우는데 도움받을 수 있는 효과적인 방법인 것입니다.

그러다가 만약 돈이 필요하다면 크게 부담 느낄 필요 없이 연금저축펀드에서 중도인출하면 됩니다.

중간에 돈 쓸 일이 안 생긴다면 절세혜택 받으면서 계속 투자하면 되는 것입니다.

연말정산 세액공제 목적이 아니더라도 아직 연금계좌를 이용하고 있지 않다면 한 달에 3만 원씩이라도 꼭 투자해 보기 바랍니다.

실제로 내 돈이 들어가야 관심이 생기고 노후와 연금에 대해서 이것저것 알아보게 되기 때문입니다.

그리고 이렇게 일찍부터 쌓인 투자경험과 생각이 노후준비를 본격적으로 시작할 때, 정말 많은 도움이 될 것입니다.

연금저축펀드와 개인형 IRP는 최소 세액공제 한도만큼 매년 입금하고 가능하면 연 1800만 원 한도까지 채워보는 것도 좋겠습니다.

물론 세액공제 한도만 채워도 충분히 효율적이기 때문에 연말정산할 때 연금저축펀드와 IRP가 1순위로 챙겨야 하는 것입니다.

참고로 연금계좌에 입금만 하고 투자는 전혀 하지 않아도 세액공제 혜택을 전부 받을 수 있으니 어떻게 투자할지 아직 못 정했다면 입금부터 하고 천천히 고민해도 됩니다.

연금저축과 IRP 입금기한

마지막으로 기억해야 할 포인트가 한 가지 더 있습니다.

그것은 바로 올해 세액공제를 받기 위한 연금계좌 입금마감일입니다.

보통은 12월 31일 밤 12시 전에 계좌에 입금하면 된다고 생각할 수 있지만 혜택이 큰 만큼 마감일이 따로 정해져 있습니다.

보통 IRP가 조금 더 일찍 마감되고 기관에 따라 조금씩 다르긴 한데 미래에셋증권의 경우를 예를 들면 연금저축은 12월 31일(일) 23시까지, IRP의 경우에는 12월 29일 (금) 16시까지가 입금기한이며 이 기간 내에 입금해야 올해 세액공제 혜택을 받을 수 있습니다.

아마 대부분의 증권사가 비슷하겠지만 조금씩 시간이나 날짜가 다를 수 있으니 마감일에 맞춰서 입금할 계획이라면 해당 증권사에 꼭 문의해 보시기 바랍니다.

<출처: 서대리 TV>

'돈벌러와 함께하는 생활의 팁' 카테고리의 다른 글

| 농협은행과 단위농협의 차이점 구분하기 (1) | 2024.02.26 |

|---|---|

| 2023년 연말정산 변경 사항 및 활용 포인트 (1) | 2023.12.30 |

| 90년 인생을 돌아보니 가장 후회 되는 것(이근후 박사) (0) | 2023.09.27 |

| 일 잘하는 사람들의 말하기 (0) | 2023.09.26 |

| 주식백지신탁제에 대해서 알아보아요. (0) | 2023.09.25 |